ファイナンシャル・プランナー(FP)って、何者だ?

皆さま こんにちは!

老後のお金と相続の最初の相談窓口

ウェルビーイング・コンサルティング・オフィスの寺田尚平です。

今回は、『「相続」について特に考えておく・・・』シリーズのブログを1回お休みして、別のテーマで書いてみたいと思います。

私は「ファイナンシャル・プランナー(FP)」(以下、FPと表現します)という立場で活動しておりますが、そもそもFPとは何者かということです。

FPという言葉は、一度は聞いたことがあるという人も多いと思いますが、ひとりひとりが持っているイメージはバラバラだと思います。

FPの役割などについて、私の考えを交えながらお伝えしますので、ぜひ最後までお読みください!

目次

- ○ ファイナンシャル・プランナー(FP)とは?

- ○ FPの仕事のフィールド

- ○ FPの守備範囲は?

- ○ 家計のホームドクター

- ○ まとめ

- ○ セミナーのご案内

ファイナンシャル・プランナー(FP)とは?

日本ファイナンシャル・プランナーズ協会のホームページでは、FPについて、次のように定義されています。

FPとは、一人ひとりの将来の夢や目標に対して、お金の面で様々な悩みをサポートし、その解決策をアドバイスする専門家です。

個々人や家族のライフプラン(人生設計)に基づく将来の収支の見通しを立て、最適な資産設計・資金計画を提案、アドバイスを行い、その実行をサポートします。

FPは職業の名称で誰でも名乗ることができます。

ただし、「くらしとお金」に関するアドバイスは多岐にわたるため、FPには年金や保険、資産運用、税制、住宅ローン、相続など、幅広い専門知識が求められます。

そこで、「くらしとお金」に関する様々な専門知識を有していることを証明するのがFP資格です。(日本FP協会のホームページより)

主なFP資格として、「CFP]「AFP」「FP技能士」の3種類があります。

「CFP」「AFP」については、2年ごとに資格更新をするために、所定の継続教育義務が課せられていて、継続的に研修等を受講して、自己研鑽を図ることが求められています。

法律や税制は、変更になりますので、大切なお金に関するアドバイスを行う仕事をするにあたっては、常に最新の知識・情報を仕入れておくことは、当然の義務であると言えます。

「FP技能士」は、1級~3級までありますが、資格の更新等はなく、一度試験に合格すれば、資格を持ち続けることができます。

FP資格等の詳細については、日本FP協会ホームページ「FPについて」から、ご確認ください。

FPの仕事のフィールド

FPの立ち位置の分類として、大きく「企業系」と「独立系」に別れます。

企業系のFPは、銀行、証券会社、保険会社、不動産会社などに所属して、FPの知識や資格を業務に活かして仕事をしています。

FPの知識や資格を活用して、それぞれの商品やサービスを販売することに結びつけることが目的となります。

独立系は、金融機関に所属せずに、独立して業務をおこなっているFPです。

独立系のFPは、「保険や金融商品の取り扱いをするFP」と「取り扱いをしないFP」に分類できます。

保険代理店などを行っている「保険や金融商品の取り扱いをする独立系FP」の方は、多く存在します。

それに対して、「保険や金融商品の取り扱いをしないFP」は、まだまだ少数派です。

私は、以前は銀行に所属して、FPとして仕事をしていましたが、今は独立して、保険や金融商品を販売しないという立ち位置で仕事をしています。

私が独立した経緯等については、「代表紹介」のページをご覧ください。

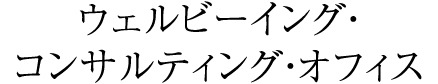

FPの守備範囲は?

FPの関与する分野は、多岐に渡ります。

FPの仕事は、ライフプラン(生涯生活設計)をベースに、様々な分野のアドバイスを行います。

「家計管理」「教育資金」「住宅資金」「老後資金」「年金や健康保険などの社会保険」「生命保険・損害保険等」「投資・資産運用」「不動産」「税金」「相続・事業承継」などです。

資格取得時には、これらの分野について、ひと通リ知識の取得を行います。

そして、それぞれのFPごとに、専門の分野を持っていることが多い傾向にあります。

保険会社出身の方は、「保険」を専門分野としていていたり、女性FPの方は、「家計管理」や「教育資金」などを得意とすることが多いケースがあります。

私の場合は、「投資・資産運用」「老後資金」「相続・事業承継」を専門分野としてます。

50代までの老後のための資産形成を考えている方や50代以上の世代の方が対象として、「老後のための資産形成」「老後資金の運用・管理」「相続や事業承継に向けての備え」について、アドバイスやサポートを行っています。

また、FPの業務として、「相談」「講演」「執筆」があると言われています。

それぞれのFPによって、3つの業務で活躍されている方もいれば、1つの業務だけ、2つの業務を行っている方など様々です。

家計のホームドクター

FPは「家計のホームドクター」と言われることがあります。

ホームドクターとは「かかりつけ医」「家庭医」という意味です。

皆さんにも「かかりつけ医」がいらしゃると思いますが、近所の内科のクリニックの先生などが多いのではないでしょうか?

もし、皆さんが「心筋梗塞」や「脳梗塞」「交通事故で重傷を負った」などの場合、「かかりつけ医」に先生のところに行くでしょうか?

救急病院や大病院の専門の先生のところに行くことになると思います。

逆に、「何となく体がだるい」「おなかに違和感がある」などの場合は、大病院の専門の先生のところに行くでしょうか?

「かかりつけ医」の先生のところに行くことになると思います。

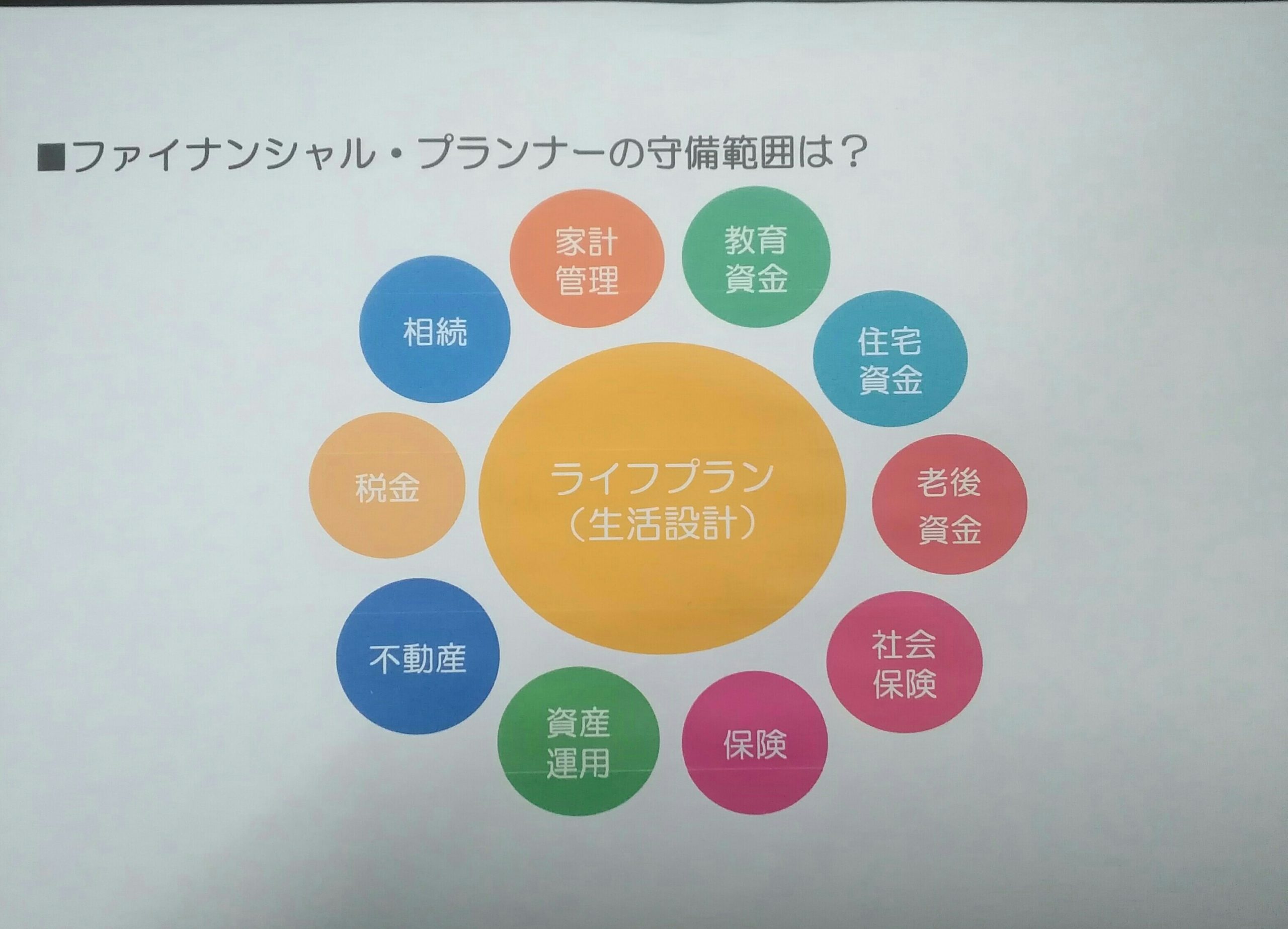

「弁護士」「司法書士」「税理士」などの「士業」と、FPの違いは、ここにあります。

「士業」は、法律や税金などの専門家であり、大病院の専門分野の先生です。

症状がはっきりしていて、どこに問題があるかがはっきりしている場合に利用するところです。

問題が発生した時に、相談するところです。

相続の分野で言えば、相続でもめてしまった、不動産の名義変更手続が必要、相続税の申告が必要などの場合です。

それに対して、FPは「どこに問題があるのか、はっきりしない」状態で相談するところです。

その状態で、FPが診断や検査を行い、問題点を明確にして、必要に応じて、専門家の先生につなぐことになります。

「かかりつけ医」の先生が、大病院の専門の先生を紹介してくれるのと同じイメージです。

また、銀行、証券会社、保険会社、不動産会社などとはどう違うのでしょうか?

銀行、証券会社、保険会社、不動産会社などは、お金や資産の問題を解決するための方法である商品やサービスを提供しているところです。

医療の話に例えれば、薬を販売している「薬局」にあたるものです。

以前、私は銀行のなかで、企業系FPとして仕事をしていましたが、企業系のFPの場合は、診断をして、処方箋を書いて、薬も販売している状態です。

現在は、保険や金融商品を販売しない立場で、仕事をしていますの、診断をして処方箋を書くことに注力することになります。

昔は、クリニックのなかで、薬を購入しいましたが、今では、処方箋をもらって、調剤薬局で薬を購入するのがほとんどで「医薬分業」と言われています。

金融の世界でも、医療の世界と同様に、「提案・アドバイス」と「商品の販売」は、分業する流れがこれから加速していくものと考えています。

まとめ

FPと他の専門家や商品提供会社との役割の違いについて、イメージしていただくことはできたでしょうか?

もし、皆さまが、ご自身の状況について正確に診断できて、将来発生するかもしれない問題について、対処法もわかっている、対処してくれる専門家や商品提供会社もわかるということであれば、FPは必要のない存在かもしれません。

しかし、問題が発生するまで、何も対処していないことがあります。

その場合は、専門家のところに駆け込むことになるのですが、問題が発生してからでは、できることは限られています。

そして、その時の「幸せ度」は、元の状態の戻せて精一杯で、たいていの場合は、元の状態より「幸せ度」が落ちてしまいます。

例えば、「脳梗塞」などにより、後遺症がのこるような状態です。

問題が起こってしまってからでは、遅いのです。

将来、問題が起こらないように、今の「幸せ度」を維持するだけでなく、将来もっと「よりよく生きる」ために、プランを立てて、実行していくお手伝いをするのが、FPの役割です。

私は、約9年前に、軽い脳梗塞を起こして、10日ほど入院しました。

幸いにも、後遺症などはなく、全く問題ないのですが、「かかつけ医」のクリニックに、毎月、通院しています。

その先生からは、健康診断の結果から、悪玉コレステロールが高いので、再発防止のためにもやせるように言われています。

まだまだ、私の努力不足で、目標体重まで落とすには、至っておりませんが、将来、適正な体重になり、スリムになれば、今より「幸せ度」が上がるのではないかと考えています。

問題が起こる前に、現状の把握をすることが大事なのです。

現状を把握したうえで、何をしたら、将来の問題を防ぐことができるのか、将来、やりたいことや実現したいことのために、どのようなことをすればいいのか を考えることが必要です。

自分とご家族の未来をよりよくするために、まずは、ご資産の健康診断をすることから始めてみまんせんか?

当オフィスでは、「ご資産の健康診断サービス」を行っておりますので、ぜひご活用をご検討ください。

セミナーのご案内

認知症などにより判断能力が低下した時、預貯金の引き出し等が制限されることはご存じでしょうか?

もしもの時のために貯めてきた預貯金等は、元気な時に考えていたとおりに、使いたい(使ってほしい)ものですね。判断能力が低下した時の預貯金等の管理の困り事や相続で「ゴタゴタ」することを予防する考え方や方法についてお伝えします。これからの人生を安心して過ごすために、家族がいつまでも仲良く暮らすためにも、ご家族お誘いあわせのうえご参加ください。

<タイトル> 「家族が幸せになるお金のはなし

~これからもずっと、自分と家族のためにお金を活かすには?~」

<開催日時> 2020年2月8日(土)

13:30~15:00

<会 場> 和歌山県民文化会館 502会議室

<講 師> 老後のお金と相続の最初の相談窓口

ウェルビーイング・コンサルティング・オフィス 代表 寺田 尚平

<参加費用> 1,000円(税込)

<お申込み方法> お電話または、「セミナーお申込み」ページより、お申込みください。

📞073-494-7778

【受付時間】 9:00~19:00(土日祝日もOK)

「セミナーお申込み」ページは、こちらから