ファイナンシャル・プランナー(FP)って 何する人?

皆さま こんにちは!

老後の安心と家族の幸せづくりの専門家 ファイナンシャル・プランナーの寺田尚平です。

先日、私が代表を務めている、和歌山市を中心としたファイナンシャル・プランナー(以下、FP)の自主的な勉強会グループである「FP和歌山スタディグループ」の定例の勉強会にて、久しぶりに講師を務めさせていただきました。

内容は「独立FP2年の経験と今後のFPビジネス」と題して、現在のFPとしての活動や今後の展開です。

今回のブログでは、勉強会でお話しした内容を基に、これからの時代におけるFPの必要性やそもそも「FPとは何者なのか?」、その役割などついてお伝えします。

【寺田尚平のメールマガジン】の登録は、こちら👇から

https://wellbeing-wakayama.com/2021/02/08/mail-magazin/

ブログアップの連絡など、皆さまの暮らしやお金、資産、仕事、事業経営などに役立つ情報、セミナ ー情報などを配信させていただきます。

目次

- ○ 長く生きる時代に生きる!

- ○ FPとは何者か?「企業系」or「独立系FP」

- ○ FPに資格ってあるの?

- ○ FPの守備範囲は?

- ○ FPは「木も森も見る」専門家

- ○ FPは「家計のホームドクター」

- ○ まとめ

長く生きる時代に生きる!

ここ数年、もう聞き飽きたというほどよく目にする言葉である「人生100年時代」。

多くの人が、100歳を超えて生きる時代になるのは、もう少し先ではありますが、間違いなく私たちの寿命は伸びています。

「長く生きる」ということは、素晴らしいことである反面、今まで以上に自らの人生について考えておくことが、増えているということです。

それは、今まで以上に「お金」が必要になることでもあり、ほとんどの人は、これまでよりも長い年数を働かなくてはならなくなるということです。

長い年数を働くことになれば、ロボットやAI(人口知能)などのテクノロジーの進歩の影響を受けて、今まであった職業が消滅したり、新たな職業が生まれたりする機会に直面することになります。

一生涯、ひとつの会社、ひとつの職業といったサラリーマンは少なくなって、「転職」が当たり前になり、色々な職種や立場を経験しなくてはならないようになります。

個人事業主や経営者も、時代の変化に合わせて事業内容を変化させていくことが、より一層求められることになります。

長い人生において、自らの力で収入を得ていくことについて、多くの人が向き合う必要性が高まっているのです。

収入を得る方法として、サラリーマンとして勤務して収入を得る方法、事業者として事業を営んで収入を得る方法、既に持っている資産や将来の収入の一部を資産運用・投資に回すことで収入を得る方法があります。

サラリーマンにとっては「キャリアプラン」を、

個人事業主や経営者にとっては「ビジネスプラン」を、

そして、すべての人々にとっては「ライフプラン」と「資産運用、積立プラン」を、

より明確に描いていく必要があります。

今までは、そんな事を考えなくても、ほとんどの人は「一生懸命に働いていたら何とかなった」のですが、これからの時代は、そうはならない可能性が高いのではないでしょうか?

私は、今までとは違う時代、生き方のお手本のない時代を生きていく人々をトータル的にサポートしていくのが、FPの仕事ではないかと考えています。

FPとは何者か?「企業系」or「独立系FP」

皆さま、ファイナンシャル・プランナー(FP)について、どんなイメージをお持ちでしょうか?

保険のセールスマン、テレビのワイドショーなどに出てくる家計や節約の専門家、投資の指南役・・・など、人によってイメージがバラバラなのではないでしょうか?

いくつかの観点から、FPについて整理してみたいと思います。

まずは「企業系」か?「独立系」か?という観点です。

企業系のFPは、銀行、証券、保険会社などに勤務していて、金融商品を保険を販売することを目的として、様々なアドバイスを行う立場です。

企業系FPにとって大事なことは、お客様のお役に立つ提案やアドバイスをすると同時に、自社の金融商品や保険を販売して、会社の収益に貢献することです。

それに対して、独立系のFPは、金融機関などには所属せずに、独立して事業としてFPを行う立場です。

さらに、独立系のFPは、「金融商品や保険などを販売するFP」と「販売しないFP」に分かれます。

金融商品や保険などを販売するFPの場合、お客様からの相談料やコンサルティング料などの他に、提携している会社から金融商品や保険などの販売によるキックバックによる収益を得ることになります。

販売しないFPは、お客様からいただく相談料やコンサルティング料だけを収入源とします。

どちらが良くて、どちらが悪いということではなく、それぞれにメリット、デメリットがあります。

私は独立してから、保険の代理店をやらないのか?というような多くの誘いを受けて来まししたが、お断りさせていただいております。

その理由は、特定の会社の代理店などになれば、どうしてもその会社の商品の中から、お客様へ商品の提案を行うことになってしまうからです。

お客様にとって、可能な限りベストな提案するためには、多くの会社と提携する必要があるのですが、現実的には不可能です。

私は、幅広い選択肢のなかから、お客様への提案を行うために、あえて金融商品や保険などを販売しない立場をとっています。

もちろん特定の会社の代理店であっても、自社以外のお客様にとってベストな商品をご案内しても、全然いいのですが、商品を販売することで得られる手数料のことを考えると、お客様に誠意ある対応を貫くことができるのか・・・私には、完全な自信がありません。

当然、金融商品などを販売しないことで、お客様への提案を完全にサポートできないというデメリットもあります。

将来的に、金融商品や保険などについて、幅広い選択肢のなかから提案できて、その手続まで、完全にサポートまでできる仕組みが整うようになれば、挑戦してみたいと考えています。

(英国などでは、そのような仕組みになっているようです)

FPに資格ってあるの?

ファイナンシャル・プランナーという名称は、知識や相談の経験がなくても、誰でも名乗ることができます。

しかし、お金のことを始め、そこから派生する人生や、仕事、家族のことなどの相談をする相手としては、知識と経験が豊富な人に相談したいですよね。

その知識の面のひとつのバロメーターになるのが「資格」です。

FPの資格には、日本FP協会が認定する「AFP」とその上位資格である「CFP」、国家検定である「FP技能士1級、2級、3級」があります。

一番多くの方が持っておられて一般的なのが「AFP」と「FP技能士2級」で、「CFP」と「FP技能士1級」はそれらの上位資格です。

また「FP技能士」は、資格を取得すればずっと「FP技能士」と名乗ることができますが、「AFP」と「CFP」は、2年毎に資格更新のために、継続教育を受ける必要があります。

税金や社会保険などの制度は、ころころ変更されますので、最新の情報を仕入れておくのは、お客様に提案やアドバイスをする者としては、当然のことですよね。

皆さまが、FPに相談する時は「企業系」なのか?「独立系」なのか?、金融商品などを販売するのか?と言った、どういう立場で仕事をしているのか?に加えて、どのような資格を持っているのか?を確認してみてくださいね。

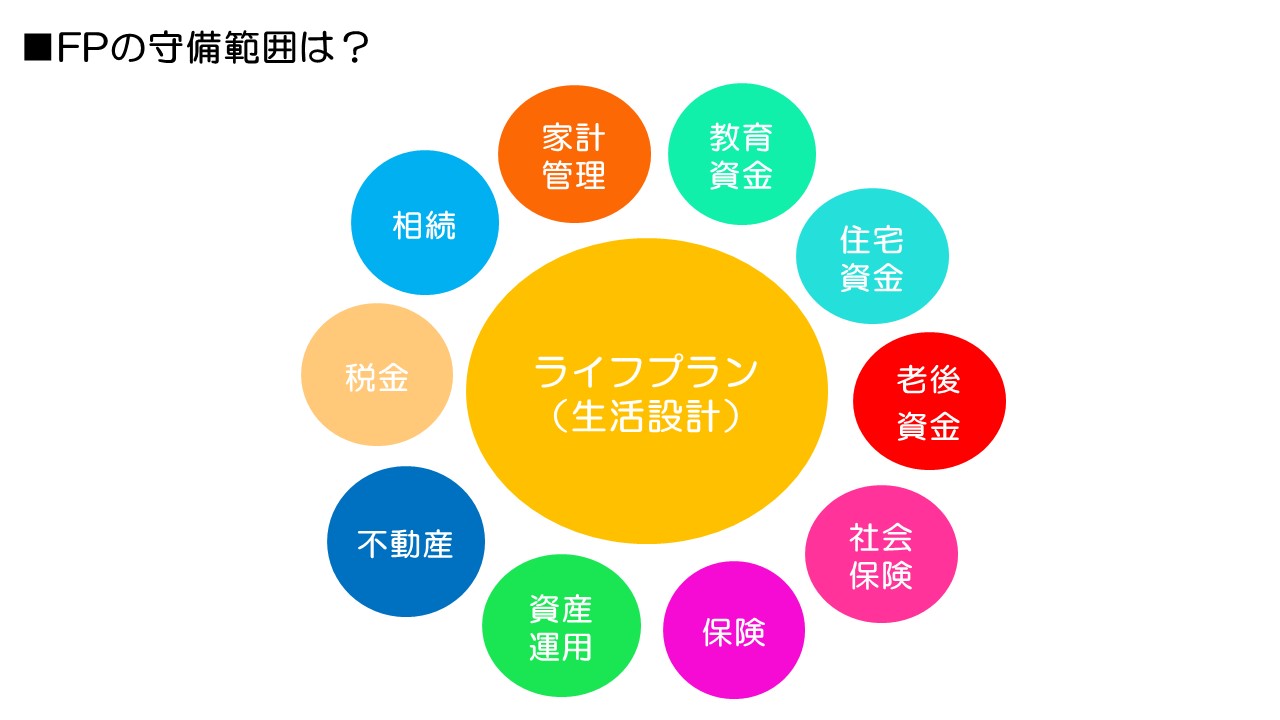

FPの守備範囲は?

保険のセールスマン、テレビのワイドショーなどに出てくる家計や節約の専門家、投資の指南役・・・などFPと名乗る人の守備範囲は多彩です。

そこで、FPにどんなことが相談できるのかというFPの守備範囲について、私なりに整理してみたいと思います。

FPは、将来の生活設計プラン(ライフプラン)をベースにして、「家計管理」「教育資金」「住宅資金」「老後資金」「年金などの社会保険」「保険」「資産運用」「不動産」「税金」「相続」といったお金や資産にまつわる様々な事柄について、相談することができます。

資格取得試験では、すべての分野をひと通リ勉強しますが、すべての分野にパーフェクトに精通しているFPは、まず存在しないと思います。

幅広い分野の知識や経験を持ちつつも、特化している分野、得意とする分野を持っています。

女性のFPであれば、「家計管理」を得意としている方もおられますし、「住宅ローン」を専門にされているFPの方もおられたりします。

私は、主に50代以上の方を対象に「ライフプラン」「老後資金」「資産運用」「相続」の分野に特化した活動を行っています。

ただ、お客さまの課題を解決するためには、今ある「資産」の相談だけでなく、将来の仕事による収入の観点から、職業の選びの相談である「キャリアコンサルティング」や個人事業主や経営者に対する「ビジネスコンサルティング」の分野も加える必要性を感じています。

まだまだ模索中ではありますが、「キャリアコンサルティング」「ビジネスコンサルティング」の分野についても、注力していきたいと考えています。

FPは「木も森も見る」専門家

ここからは、FPの役割についてもう少し突っ込んでみたいと思います。

長ったらしい文章で書くと、

「個人や家族の将来の夢や目標を実現するために、収入や支出、資産、負債などのデータを集めて、必要に応じて専門家の協力を得ながら、住宅取得、教育資金、老後資金、金融資産や不動産の運用、税金対策、相続対策などの総合的な生活設計プラン(ライフプラン)を立案し、そのプランの実行をサポートする専門家」

となります。

そして、その最大の特徴は、

・資産をふやすことだけを目的とする「投資アドバイザー」とは違って、お客様の夢や目標を実現させることが最も重要な目的であること。

・特定の分野の専門家とは異なり「包括的なアプローチ」を行うこと。

わかりやすく説明すると、

ひとつ目については「投資アドバイザー」は、資産を殖やしてくれる専門家であり「儲かったらいい」という立場です。

これに対して、FPは、顧客の夢や目標を実現することが「目的」であり、そのためのひとつの「手段」として、資産運用や投資のアドバイスを行うという立ち位置です。

どちらがよくて、悪いということではなく、立ち位置が違うということです。

次に、「包括的アプローチ」を行うとはどういうことなのか説明します。

一部や細部にとらわれ過ぎて、全体を把握できていない状況を表す言葉に「木を見て森を見ず」という言葉があります。

FPが重視するのは、一部ではなく全体を見ることを重視し、包括的な視点からのアドバイスや提案を行うことです。

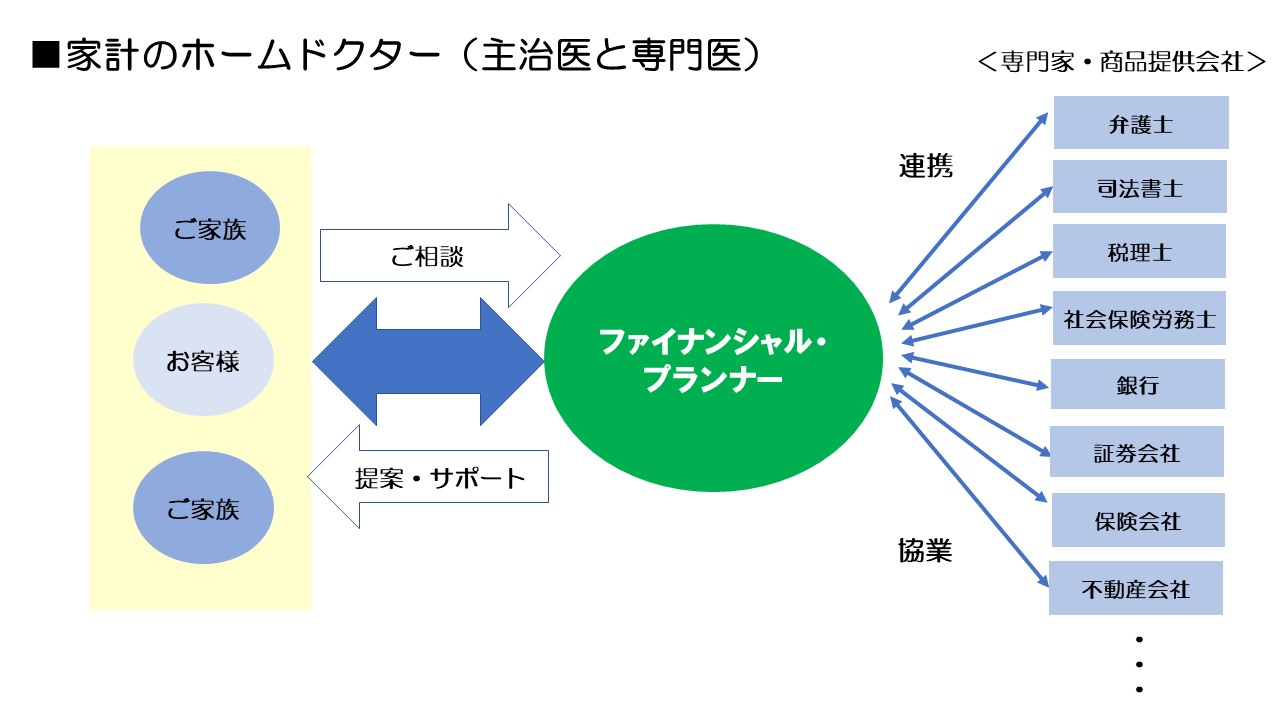

FPは「家計のホームドクター」

FPは「家計のホームドクター」と言われることがあります。

ホームドクターは、日本語に直せば「主治医」や「かかりつけ医」ということになります。

皆さんの「主治医」「かかりつけ医」は、どんな方でしょうか?

多分、近所の内科のクリニックのドクターという方が多いのではないでしょうか?

もし皆さんが、交通事故を大けがをした、脳卒中や心筋梗塞かもしれない・・・などの時は、近所の「かかりつけ医」のところではなく、大きな病院の「専門医」のところに行きますよね。

それに対して「最近、何となく体がだるい」「何かわからないけれど、お腹が痛む」など、もしかしたら、何かの病気かもしれないけれど、何をしたらいいかわからない・・・そんな時は、大病院ではなく、近所の「かかりつけ医」のところに行きますよね。

FPは「かかりつけ医」であり、弁護士や税理士どの他の専門家は「専門医」です。

「何をしたらいいのか、わからない」という状態で、相談するのが「FP」であり、問題や課題が明確であり、そのための解決方法が明確にわかっている状態で、相談するのが士業などの専門家です。

FPは、お客様の状態を診断して、その課題の解決に向けてのプランを立てて、必要に応じて専門家と連携して対応することになります。

「かかりつけ医」が、診察や検査をしたうえで、処方箋を書いたり、必要に応じて大病院の「専門医」を紹介するのと同じです。

士業などの専門家以外にも、金融機関や保険会社などと連携することもあります。

FPが「かかりつけ医」とすれば、金融機関や保険会社などは「薬局」の立場です。

夢や目標を実現するための「手段」として、金融商品や保険などを活用することになるので、その為の「処方箋」をFPが書いて、金融機関や保険会社などが「薬」を提供することになります。

FPは、お客様の問題点や課題を的確に把握したうえで、その解決に向けての方法についてアドバイスや提案を行うことになります。

問題点や課題を的確に把握するには、先ほどの「全体を見る視点」=「包括的なアプローチ」が重要になるのです。

まとめ

最後まで、お読みいただきありがとうございました。

ファイナンシャル・プランナー(FP)の必要性や役割について、少しはご理解いただけたでしょうか?

FPの先進国であるアメリカでは「良い医師、良い弁護士、良いFPが家庭には必要」と言われていて、とてもFPが普及しています。

日本においても「ライフプラン」や「キャリアプラン」を国や会社任せにしておけば良かった時代は過ぎ去り、自分で選んでいく時代が来ています。

今回のコロナが、その時代の到来をさらに早めました。

そのための手助けをするFPのニーズは、さらに高まってくると考えています。

私は、お客様により高いレベルで喜んでいただくために一層の努力をするとともに、特に、和歌山において、独立系のFPを増やしていくことに、貢献していきたいと思います。